Bugün Kurumlar Vergisi Kanunumuzun zor anlaşılan ve kullanım alanı çok dar maddelerinden biri olan ve Yurtdışı iştirak satış kazancı istisnasını konu olan 5-1/c maddesini ele almaya çalışacağım.

Yukarıda yer alan madde hükmüne bakıldığında kanun hükmünün konuluş amacını anlamak zor. Bu yazıdaki gayretim madde hükmünün ne demek istediğini anlatmaya çalışmaktan ibaret olacak.

Madde hükmünü anlatma gayretimde ilk olarak kanunun lafzının ardından Evernote uygulaması ile yazdığım aşağıdaki notları sunmak istiyorum:

Yukarıda Evernote uygulaması ile yazdığım koşulları biraz açmak istiyorum;

1) Yurtdışı iştirak A.Ş / LTD. ŞTİ. niteliğinde olmalıdır. İştirak edenin iştirak satış kazancı istisnasımdan faydalanabilmesi için Türkiye’de A.Ş ve TAM mükellef olması gerekir.(%75’in hesaplanmasında yalnızca yurt dışı iştiraklerden A.Ş ve Ltd. Şti türünde olanlar dikkate alınacaktır.)

2) Yurtdışı iştirak tam mükellef olmamalıdır.

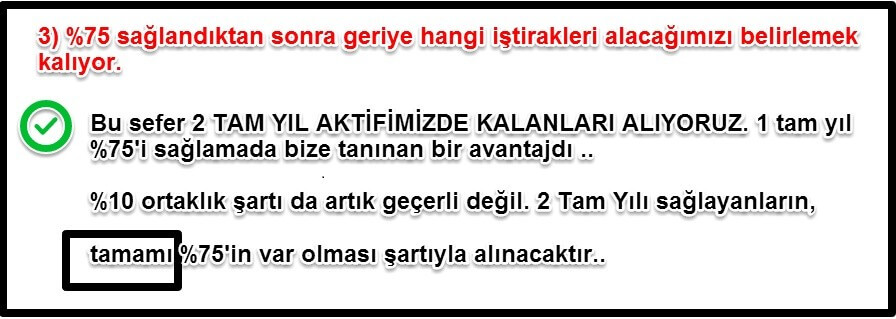

3) iştirak satış kazancı istisnasından faydalanabilmek için, satışa konu iştirak hisseleri, elden çıkarma tarihi itibariyle en az 2 tam yıl (730 gün ) elde tutulmuş olmalıdır.

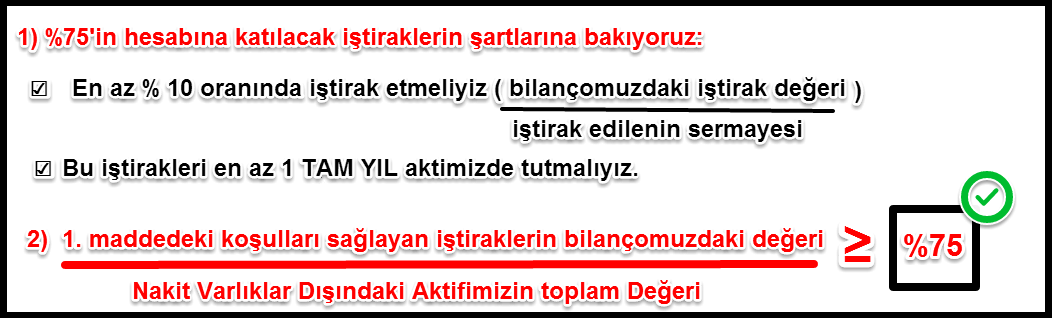

4) iştirak satış kazancı istisnasından faydalanabilmek için, yurt dışı iştirak kazancının elde edildiği tarih itibariyle; aralıksız olarak en az bir yıl süreyle nakit varlıklar dışındaki kalan aktif toplamının % 75 veya daha fazlasının yurt dışı iştirak hisselerinden oluşması şarttır. Bu % 75’in hesabında sermayemizde yer alan ve %10 ve %10’dan fazla oranda iştirak ettiğimiz şirketler yer alacaktır . (Not: Nakit ve benzeri varlıklar olarak; şirketin kasasında veya bankada bulunan nakit varlıklar, şirket tarafından alınan çekler, altın, Devlet tahvili, Hazine bonosu, Toplu Konut İdaresince çıkarılan veya İMKB(BİST)’de işlem gören hisse senetleri, tahvil ve bonoların anlaşılması gerekmektedir.)

5) Eğer % 5 oranında sermayesine sahip olduğumuz bir iştirak var ve de genel oran %75’in altında ise zaten yapacak hiç birşey bulunmayacaktır. ANCAK %75’lik şart %10 olanlarca sağlanmışsa; % 5 olanları da dikkate almalıyız. Yani;

Söz konusu Yurtdışı İştirak Hisselerinin bilançoda görülen kayıtlı değeri 400.000 TL-, nakit varlıklar dahil aktif toplamı 700.000 TL olup, (F) A.Ş’nin aktifinde 100.000 TL Hazine Bonosu ve 100.000 TL Verilen Sipariş Avansı kayıtlıdır.

(F) A.Ş’nin bu şirketlerin sermayelerine iştirak payları aşağıdaki tabloda olduğu gibidir.

| Şirketin Adı | Sermayesi | (F) A.Ş’nin Sermaye Payı | İştirak Oranı |

| (A) Şirketi | 500.000 TL | 250.000 TL. | %50 |

| (B) Şirketi | 200.000 TL | 50.000 TL | %25 |

| (C) Şirketi | 1.000.000 TL | 100.000 TL | %10 |

(F) A.Ş, yukarıdaki tabloda yer alan iştiraklerin tamamını elden çıkarmıştır, söz konusu iştiraklerin elden çıkarılmasından doğan kazancı Kvk Md. 5-1/c iştirak satış kazancı istisnası açısından değerlendirelim,

(A) Şirketi, (B) Şirketi ve (C) Şirketi A.Ş ve Ltd. Şti mahiyetinde olup, Türkiye’de tam mükellef değillerdir. İştirak hisselerinin en az 2 tam yıl yani 730 gün elde tutulma koşulunun da sağlandığını görmekteyiz. Bunun dışında yukarıdaki tablodan (F) A.Ş’nin yurtdışı iştiraklerin her birinin sermayesine en az %10 oranında iştirak etme şartını da sağladığını görüyoruz. Bu şartlara ilave olarak %75 koşulunun sağlanıp sağlanmadığına bakıyoruz.

Tek Düzen Hesap Planı’nda yer alan 10 ve 11’li hesap gruplarını Nakit olarak değerlendirebiliriz. (F) A.Ş’nin nakit varlıklar dahil aktif toplamı olan 700.000 TL’den 100.000 TL Hazine Bonosu (112 no’lu hesap grubu) ve 100.000 TL Alınan Çek (101 No’lu hesap grubu) düştükten sonra nakit varlıklar dışında kalan aktif toplamına ( 500.000 TL-) ulaşmış oluyoruz. Yurtdışı iştiraklerin (F) A.Ş’nin bilançosunda kayıtlı değeri olan 400.000 TL’nin nakit varlıklar dışındaki aktif toplamına olan oranı %80 (400.000 / 500.000 = %80 ), %75 iştirak oranı şartının sağlandığını bize göstermektedir.

Yukarıda yapılan açıklamalar ışığında (F) A.Ş’nin Kurumlar Vergisi’nin 5-1/e maddesinde yer alan yurtdışı iştirak satış kazancı istisnası uygulamasından faydalanabileceğini söyleyebiliriz.

“Yukarıda yapılan açıklamalar ışığında (F) A.Ş’nin Kurumlar Vergisi’nin 5-1/e maddesinde yer alan yurtdışı iştirak satış kazancı istisnası uygulamasından faydalanabileceğini söyleyebiliriz.”

ifadedeki geçen madde numarası “5/1-c” olmalıdır. sehven 5/1-e olarak yazıldığını değerlendiriyorum.